编前语:刚刚过去的2023年,中国经济顶住外部压力、克服内部困难,持续回升向好,高质量发展扎实推进。在资本市场,A股上市公司总数突破5300家,全年新增上市313家,总市值超过87万亿元,位居世界第二。新华网特别推出2023上市公司行业观察系列报道,通过市值变化、营收利润和研发创新等维度,聚焦热点行业和头部企业,探究经济发展新趋势、新业态、新技术和新应用。

新华网北京1月12日电(记者丁峰)以茅台、五粮液为代表的白酒股,曾一骑绝尘引领大盘高歌猛进。2023年,白酒行业进入结构性调整,酒企上市公司市值也大受影响,表现不佳。

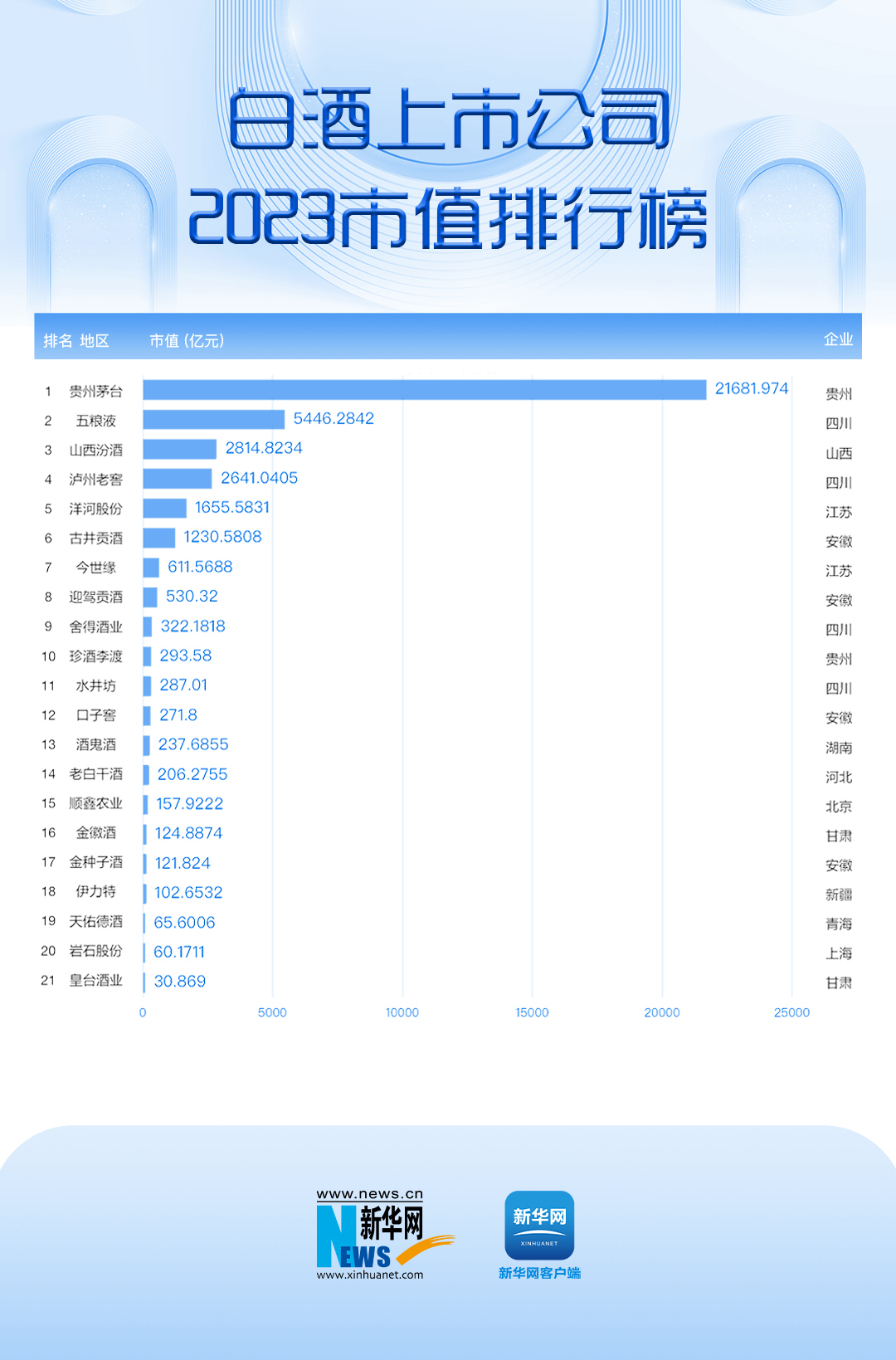

新华网联合企查查,针对2023年(2022年12月30日至2023年12月29日)的白酒公司市值进行梳理,制作“2023中国白酒上市公司市值排行榜”,以市值变化维度发现酒企行业位置,从榜单数据探究白酒产业发展趋势。

景气度承压,总市值跌破四万亿元

近年来,经济增长放缓伴随产业景气回落,消费场景受损,白酒有效需求明显不足,行业处于挤压式存量竞争状态。

随着疫情防控放开,机构和行业曾将2023年视为白酒消费复苏之年,行业动销会逐渐修复,呈现前低后高走势。但乐观情绪仅停留了一个季度,二季度淡季开始,白酒动销不及预期。从经销商到终端客户对行业的信心滑坡,再加上产能存在过剩,渠道库存压力大增。压力传导至全行业,名优酒企也未能幸免,高端白酒价格出现普遍倒挂。

严峻复杂形势下,整个白酒行业遇到的困境清晰地暴露在资本市场面前,市场价、股价双双下行,资金纷纷从白酒板块撤出。

2023中国白酒上市公司市值排行榜显示,算上去年在港股挂牌上市的珍酒李渡,21家白酒上市公司总市值为38895亿元;而2022年,20家白酒上市公司总市值为43279亿元。

2023年白酒上市公司总市值减少了10.13%,蒸发4384亿元,相当于泸州老窖和洋河股份两家酒企的市值。

易方达基金的张坤、富国基金的朱少醒、景顺长城的刘彦春和银华基金的焦巍等多位顶流基金经理继续看好酒类股的投资价值,但对白酒的加仓热情已不如上半年。公募基金2023年三季报显示,前十大重仓股“含酒量”十足。虽然遭减持,贵州茅台蝉联头号重仓股,泸州老窖、五粮液位列榜单,古井贡酒则新晋前十大重仓股。三季度获公募加仓最多的行业是食品饮料,其中主要是加仓白酒。

万亿俱乐部仅存茅台,千亿俱乐部仍为五家

2021年,白酒行业高光的年份,当年茅台和五粮液曾一度市值均过万亿元,是当时A股上市企业中八家市值破万亿的唯二公司。

如今,茅台市值距离2021年2月的高点跌去近三成,2023年内表现坚挺,微跌0.06%,为21682亿元,占行业总市值的55.74%。而五粮液市值从2021年的历史高位暴跌六成,2023年缩水22.35%,目前市值仅剩5446亿元。

在白酒存量市场激烈竞争的时代,酱香龙头茅台的市值还算稳固,浓香龙头五粮液市值急速下坠,行业内部酝酿一场事关香型的结构性变化——“酱香”反攻“浓香”,产业核心竞争力正在发生迁移。

一份“1996年全国白酒企业销售收入20强”的报告显示,当年五粮液以23.6亿元高居榜首,贵州茅台以5.1亿元仅居第17。转眼2023年前三季度,茅台营收达1053.16亿元,五粮液收入为625.36亿元。

数据显示,国内酱香型白酒市场规模已由2017年的1056亿元提升至2021年的1900亿元,2017-2021年均增速达15.8%,增速远超同期其他香型,市场“转酱”逻辑清晰。

千亿俱乐部中,除了五粮液,依次还有山西汾酒、泸州老窖、洋河股份以及古井贡酒。

山西汾酒市值为2815亿元,泸州老窖市值为2641亿元,洋河股份和古井贡酒市值为1656亿元和1231亿元。这四家酒企也是白酒行业的第二集团军。

2023年前三季度,上述市值排名前六的酒企营收占比超过八成,“马太效应”加剧。

百亿俱乐部2023年添了新成员。华致酒业实控人吴向东操盘的珍酒李渡历经波折在港股挂牌上市,虽然较发行价跌了9.42%,但最终以294亿元跻身入列。

今世缘、迎驾贡酒、舍得酒业、水井坊、口子窖、酒鬼酒、老白干酒、顺鑫农业、金徽酒、金种子酒和伊力特等老牌酒企继续守住百亿市值。

天佑德酒、岩石股份和皇台酒业则是白酒上市公司中不多的非百亿市值企业。

迎驾贡酒和皇台酒业两家地方酒企市值增长

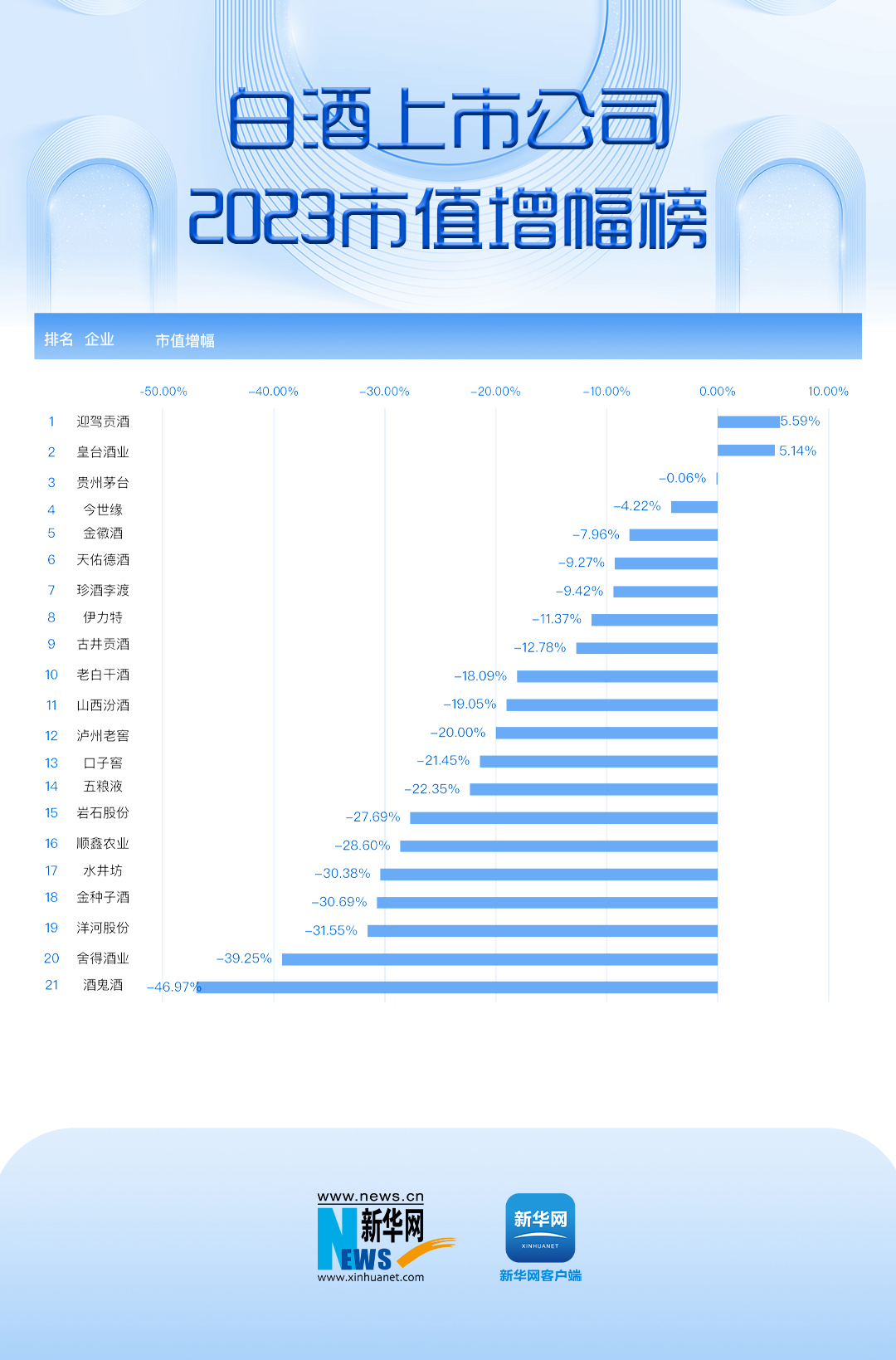

2023年,21家白酒上市公司仅有两家市值增幅为正,19家公司市值缩水。

作为徽酒“四朵金花”之一的迎驾贡酒,年末市值530.32亿元,2023年市值涨幅为5.59%,出乎意料地摘夺白酒市值增幅第一。

迎驾贡酒于2015年在上交所上市,是中国第17家、安徽近年最后一家白酒上市公司,实际控制人为倪永培。

迎驾贡酒2023年前三季度营收48.04亿元,同比增长23.42%,归母净利润约16.55亿元,同比增加37.57%,存货43.03亿元。几项重要数据均处于白酒行业腰部位置。

被戏谑为“A股不死鸟”的甘肃酒企皇台酒业,市值30.87亿元,去年涨幅达5.14%,位于白酒上市公司第二。

皇台酒业2023年前三季度营收1.13亿元,同比增长8.55%,归母净利润350.59万元,同比下降4.68%。自2000年在深交所上市后,皇台酒业先后经历了5次被*ST,又成功摘帽的过程,实际控制人为赵满堂。2023年8月17日,*ST皇台发布摘帽公告,其股票简称于8月18日由*ST皇台变更为皇台酒业,这也是*ST皇台第五次摘帽。

酒鬼酒、舍得酒业和洋河股份市值领跌

央企中粮旗下的酒鬼酒曾经是A股的大牛股,但在2023年遭遇了营收和净利润大幅下降。2023年前三季度实现营收21.42亿元,同比下降38.54%。实现净利润4.79亿元,同比下降50.75%。

酒鬼酒在三季报中表示,双降的原因为内参系列、酒鬼系列、湘泉系列收入下降所致。这也是酒鬼酒的主要三大产品系列,可谓全线溃败。

业绩的剧烈滑坡,使得酒鬼酒市值在2023年下跌达46.97%,缩水211亿元,2023期末市值237.69亿元,在白酒上市公司中跌幅第一。

舍得酒业和洋河股份,以39.25%和31.55%的跌幅位列二三名,市值为322.18亿元和1655.58亿元,分别缩水208亿和763亿元。

深陷老酒风波的舍得酒业,2023年前三季度营收52.45亿元,同比增长13.62%,归母净利润12.95亿元,同比增长7.93%。公司营收和利润增幅比往年明显偏低,期末存货41.93亿元,创下历史新高。销售不及预期引发库存高企,股价大幅下跌。

“铁打的茅五、流水的老三”,简单一句话,就将白酒行业你追我赶的竞争氛围拉满。2023年二线酒企是愁多喜少。

洋河股份在二线酒企中市值跌幅最大,其2023前三季度营收和净利润增幅在二线酒企中处于垫底。

而泸州老窖和山西汾酒双双从3000亿市值滑落至2000亿,期末市值分别为2641.04亿元和2814.82亿元,缩水20%和19.05%。

去年底,泸州老窖对旗下核心产品52度国窖1573经典装和特曲的出厂价进行下调。引发了市场对泸州老窖销售出现巨大压力的担忧,股价连跌四个交易日,市值蒸发近300亿元。

山西汾酒作为清香型赛道的代表,也是中国第一家白酒上市企业。清香型白酒工艺相对简单,甚至并无太多门槛,因此价格亲民是其优势,但也是“硬伤”。

财报显示,2021年-2023年前三季度,山西汾酒的营收同比分别增长42.75%、31.26%、20.78%,净利润分别同比增长72.56%、52.36%、20.78%。由此可见,2023年山西汾酒营收、净利润增速均双双大幅放缓。

2024年白酒行业真正迎来调整期?

虽然2023年白酒上市公司市值大幅缩水,但营收和净利润仍同比增长。根据新华网上市公司事业部统计,20家A股白酒上市公司2023年前三季度,总营收达到3091.11亿元,同比增长16.28%,净利润合计为1189.8亿元,同比增长18.92%。

本轮白酒周期从2014年底部开始回升,至今已持续近10年。上一轮周期在2012年达到顶峰,从2013年转入调整期,历经两年探底过程后,行业开始复苏,营收和扣非归母净利润从底部(2014年)回升,两年后(2016年)大致回到2012年的顶峰水平,之后开始一路上升直至2023年。

专家表示,行业增速放缓叠加库存攀升,显示2023年有可能是本轮白酒景气周期的顶峰,接下来2-3年(2024-2025年)进入业绩下跌探底期。

同花顺数据显示,截至2023年三季度末,20家A股上市白酒企业存货总额为1363.54亿元,其中贵州茅台、洋河股份、五粮液、泸州老窖、山西汾酒5家酒企存货均超百亿元,珍酒李渡在港股半年报中披露,其存货也达到55.25亿元。

21家白酒企业中,仅有顺鑫农业存货同比下降,其他20家公司存货金额均同比增长。从存货规模来看,贵州茅台以409.9亿元的存货规模居白酒上市公司首位,同比增加58.08亿元。除贵州茅台外,泸州老窖、山西汾酒、古井贡酒、今世缘4家酒企存货同比增加超10亿元。

迈入2024年,如何消化库存解决价格倒挂,将是多数酒企的工作重心。中国酒业协会曾在《2023中国白酒市场中期研究报告》中表示,消化库存是2023年酒企的首要任务。这句话,势必今年将在各家酒企的内外口号中被反复提及。